米シェールガスはなぜバブルなのか?

シェールガス革命は「つくられた」もの

世のマスメディアは「シェールガス革命」とか「安いシェールガス」、「新型エネルギー資源」などと呼んで米国のシェールガスやシェールオイルを世界の潮流を変えるものと唱えているが、果たしてそうであろうか?

シェールガスやシェールオイルはあくまでも「非在来型資源」である。従来の在来型資源が枯渇を速め、需要をまかなえなくなった米国では、窮余の策としてこれらの非在来型資源にも手をつけざるをえなくなったというのが実態であろう。

在来型の石油・ガス資源はボーリング孔を掘り下げれば、地下の高い圧力に押し上げられて石油やガスが自動的に吹き出てくるものである。したがってコストは安く、量も沢山取れる。シェールガスのような非在来型資源はボーリング孔を掘り下げただけでは吹き上がって来ず、たくさんの人工的な操作を加えてようやく回収できるものである。したがってコストは高く、回収速度は遅い。

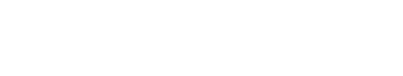

図1はシェールガス・オイルの掘り方を示しているが、地表から掘り下げたボーリング孔を途中で水平に曲げて、周囲の硬い岩石(シェール:頁岩)に割れ目を作ってガスや石油を回収する方法である。「水圧破砕」と呼ばれているが、地表には10台以上の高圧ポンプ車を用意し、超大型タンクローリーで数百回水を運び、1回の水圧破砕で1万5000〜2万トンの水を500〜1000気圧に高めて地下に押し込むという作業を行う。膨大な作業量であって、決して安く付くものではない。

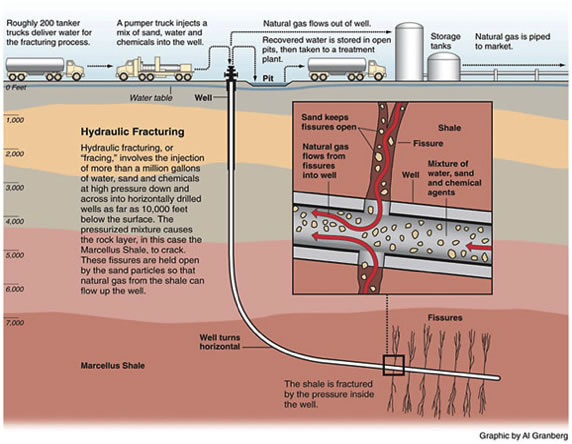

一番の問題は生産井の急速な生産減衰である。図2のグラフが示すように最初の2年間で生産量は80%も減ってしまう。次から次へと井戸を掘らねば生産量を維持することができない。コストがかかるもう1つの理由である。

図1 シェールガス・オイルの掘り方

図2 バッケン油田生産井の減衰

なぜ米国でバブルが生じたか?

そのような高いコストのシェールガスがなぜ大量に市場に入るようになったのだろうか? それは米国の市場構成や制度によるところが大きいと言えよう。

水圧破砕の技術は昔から存在していたが、それを硬い頁岩層に適用しようとしたのはメジャーオイルではなく、むしろ中堅どころの企業であった。彼らを資金面でバックアップしたのはウォール・ストリートの投資銀行であった。なぜなら投資銀行は鉱区の価値を高めて売買することに参加できれば手数料が手に入り、ジョイントベンチャーを組成できれば手数料が手に入る。さらに中堅企業の価値を高めて社債発行や企業合併を仲介すれば大きな利潤が得られるからである。

「米国証券取引委員会(SEC)」は石油・ガス資源について新たなカテゴリー(資源区分)として「PUD: Proved Undeveloped」という区分を設けている。「確認されたが開発されていないもの」という意味である。しかし企業が開発の意向もないのに資産計上をされても困るので5年以内には開発することを併せて求めている。このPUDの定義の曖昧さや原則自主規制という運営管理の甘さが企業や投資銀行の活躍する余地を作り出している。

企業としては沢山の鉱区を設定してその価値を高めてジョイントベンチャー相手に売り渡せば多額の利益を手に入れることができる。1つの鉱区に数本のボーリングを打てばその鉱区を「確認埋蔵量を持つ鉱区(PUD)」に格上げできる。しかしこの段階では、その鉱区から実際に経済的にガスを回収できるかどうかはほとんど分からない。それを敢えて取引対象として売り出すのが中堅企業である。

「米国でガスを生産している企業はどこも赤字である」と昨年6月エクソン・モービル社のティラーソンCEOはある会議で語ったが、市場価格が生産コストを大幅に下回っている現状ではその通りであろう。しかし中堅企業の経営者は、操業は赤字であってもキャッシュが廻っている限り何も困らない。新たなパートナーを見つけて鉱区を売り付ければ良いし、最終的には会社そのものを身売り(M&A)しても構わないからである。

投資銀行はこのような取引を仲介することによって大きな収益源を生み出すことができる。鉱区売り出しの時に良質の鉱区と不良鉱区とを混ぜ合わせて販売する手法も開拓されており、これは正しくリーマンショック前の住宅抵当証券取引を想い出させるものがある。

米国でシェールガス生産の主力を占めている中堅企業は株価維持や売上/借入金比率の保持のためにも生産を拡大する。結果として過剰な生産が行われ、低い市場価格が実現している。シェールガスの生産コストが安いからではなく、生産バブルの結果として安値が生じていると見るべきであろう。

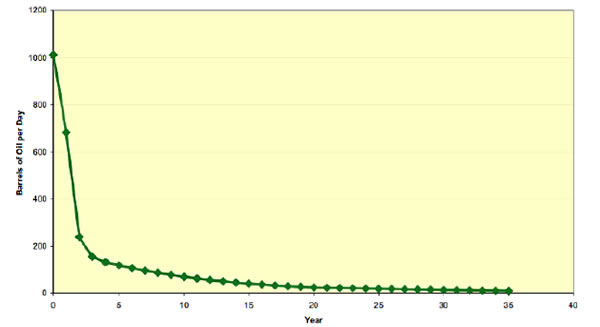

図3は近年のシェールガス事業を対象とした企業合併(M&A)の推移を示している。棒グラフ(左軸)に見るように、2009〜2011年の3年間だけで1,350億ドル(13.5兆円)という巨額に達している。米国利権の買手はもっぱら外国の大企業で、一例を挙げると下記のようなものがある。

- 中国海洋石油総公司(CNOOC)が11億ドルでチェサピーク・エネルギー社所有のテキサス州鉱区33%の利権を取得。

- 韓国石油公社が15.5億ドルでアナダルコ・ペトロリアム社所有のテキサス州鉱区33%の利権を取得。

- 豪BHPビリトン社が152億ドルでペトロホーク社を合併。同じく47.5億ドルでチェサピーク社所有のフェイエットビル全鉱区を取得。

図3 米国シェールガス関連M&A金額(単位:10億ドル)と天然ガス価格

巨額の償却発生

不良鉱区を掴まされた買手は証券取引委員会の「5年以内に開発できるもの」という規定に従い、しかるべき償却を迫られることになる。フィナンシャル・タイムズなどに沢山の償却例が報じられているが、一端を示せば下記のようなものが見受けられる。

- 英国石油(BP)は2012年に米国シェールガス資産を中心に21.1億ドルを償却した。

- BHPビリトン社は18か月前に47.5億ドルで取得したフェイエットビル鉱区のうち28.4億ドル分を除却した。

- 英国ガス(BG)グループは米国シェールガス資産のうち13億ドルを償却した。

今後の見通し

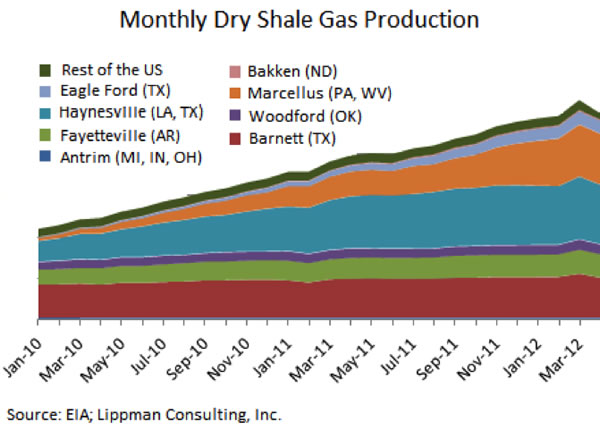

4月に入って中堅の1社であるオクラホマ州のGMXリソーシズ社が破産手続きに入った。いわゆるババ抜き合戦で誰も買手が現われなくなった事象の始まりであろう。米国のシェールガス・バブルも終わりが近づいている兆候にも見える。シェールガス生産量は図4に示すように2012年の初めから変調を来たしており、同年はよくて横ばいと見られる。

図4 主要ガス田のシェールガス生産量

現在ガス採掘に投じられている採掘機(リグ)数は2008年ピーク時の1/4を下回るようになっている。採掘機が減って増産することはできない。どの企業も採算の良い「スィートスポット」から採掘するので、残される鉱区ではさらにコストが高くなることが予想される。今までどおりにシェールガス生産が伸び続けることは考えられない。

4月19日のヘンリーハブ市場価格は4.40ドル/100万Btuであった。昨年4月の底値1.85ドルと比べると2.4倍である。これから徐々に市場価格は切り上がって行くであろう。日本経済新聞などメディアは報道で「安いシェールガス」という表現を即刻取り止めるべきと考える。なぜならシェールガスは「非在来型資源」であって、今後在来型資源より安くなる保証はどこにもないからである。

小野 章昌 1939年愛知県生まれ。62年東京大学工学部鉱山学科卒。同年三井物産

入社64−65年米コロラド鉱山大学(修士課程)に短期留学。三井物産では主として銅・亜鉛などの資源開発と、ウランを含む原子燃料サイクルビジネス全般に従事。同社原子力燃料部長を務め退社後、現在はエネルギー問題のコンサルタントとして活動している。

(2013年5月7日掲載)

関連記事

-

以前にも書いたが、米国共和党は、バイデンのグリーン・ディールが米国の石油・ガス産業を弱体化させ、今日の光熱費高騰、インフレ、そしてロシア依存を招いたことを激しく批判している。 今般、ノースダコタ州のダグ・バーガム知事をは

-

政策アナリストの6月26日ハフィントンポストへの寄稿。以前規制委員会の委員だった島崎邦彦氏が、関電の大飯原発の差し止め訴訟に、原告の反原発運動家から陳述書を出し、基準地震動の算定見直しを主張。彼から規制委が意見を聞いたという内容を、批判的に解説した。原子力規制をめぐる意見表明の適正手続きが決められていないため、思いつきで意見が採用されている。

-

自民党政権に交代して、ようやくエネルギー政策を経済・生活の観点から検討しようという動きが出てきた。

-

小型モジュラー炉(Small Modular Reactor)は最近何かと人気が高い。とりわけ3•11つまり福島第一原子力発電所事故後の日本においては、一向に進まない新増設・リプレースのあたかも救世主のような扱いもされて

-

福島原発事故の結果、現時点でも約16万人が避難しました。そして約650人の方が亡くなりました。自殺、精神的なダメージによって災害死として認定されています。

-

今回も嘆かわしい報道をいくつか取り上げる。 いずれも、筆者から見ると、科学・技術の基本法則を無視した「おとぎ話」としか受け取れない。 1. 排ガスは資源 CO2から化学原料を直接合成、実証めざす 排ガスは資源 CO2か

-

日本の電気料金は高騰を続けてきた。政府は、産業用及び家庭用の電気料金推移について、2022年度分までを公表している。 この原因は①原子力停止、②再エネ賦課金、③化石燃料価格高騰なのだが、今回は、これを数値的に要因分解して

-

地球温暖化の予測に用いられる気候モデルであるが、複雑な地球についてのモデルであるため、過去についてすらロクに再現できない。 地球平均の地表の気温については過去を再現しているが、これは、再現するようにパラメーターをチューニ

動画

アクセスランキング

- 24時間

- 週間

- 月間