原油価格の急落、なぜ? これからは?

1・基本的な問題「価格決定の仕組み」

「原油価格はどう決まるのか?」。一言で言えば、原油市場における投資家の近い将来に対する思惑、すなわち需給が逼迫(ひっぱく)すると思えば価格上昇。緩和すると思えば価格下落だ。ただし、この思惑には、下記の要素が含まれる。

■需給ファンダメンタル

まさに石油需給の動向。IEA, EIAその他石油専門誌、コンサルタントなどが予測している。

■経済金融要因

金利、株式市場の動き、ドル高、ドル安。経済指標が影響する。経済が良くなれば石油需要は伸びる。特に発展途上国がそうだが、当てはまらない国もある。

■地政学的要因

IS (イスラム国)の台頭、イラク、シリアの紛争、リビアの内乱、イランの核濃縮疑惑、ウクライナ紛争など枚挙にいとまがない。

「市場は何処にあるか?」。先物相場がNYMEX(ニューヨーク商品取引所)でWTI

(西テキサス原油)、が取引され、ICE(インターコンチネンタル取引所、ロンドン)で北海原油(北海ブレンドと呼ばれる)が取引されている。またドバイ搬出の中東産原油はシンガポール業者間取引、東京工業品取引所の先物市場で取引されている。

原油は、コーヒー、小麦粉などと同じように金融商品になっている。原油取引には、複雑なデリバティブがある。例えばブレント-ドバイのスプレッド(値ざや)取引などだ。

2・最近の原油市場動向

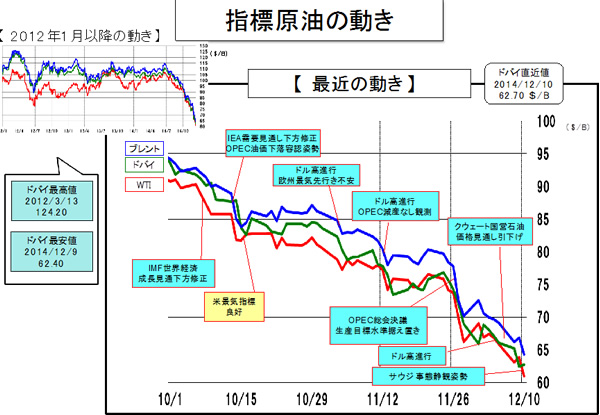

2014年6月中旬から、下落傾向にある。9月以後もこの下げ基調は止まらない。

出典:石油連盟ホームページ

出典:石油連盟ホームページ11月のOPEC総会で減産合意をしなかったので12月には一段安になった下落。約4年半ぶりの低価格だ。その後も下げ基調に変化はなく、ブレント、WTI共に60ドル割れで、12月18日には、ブレントが59.27ドル/バレル、WTIが54.11ドル/バレルとなっている。ブレントの今年の最高価格は、6月17日の115.06ドル/バレルだったので、実に55.79ドル、約50%も下落した。

最大の要因は、原油需給の緩和、供給では米国のシェールオイルの増加、需要では、欧州での需要不振が影響した。日本の需要も減少し、米国でも微増した。原油需給に於ける余剰供給量は、日量約150万バレル以上になる。この緩和需給を反映して下落した。

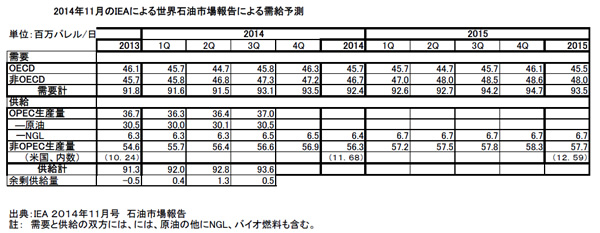

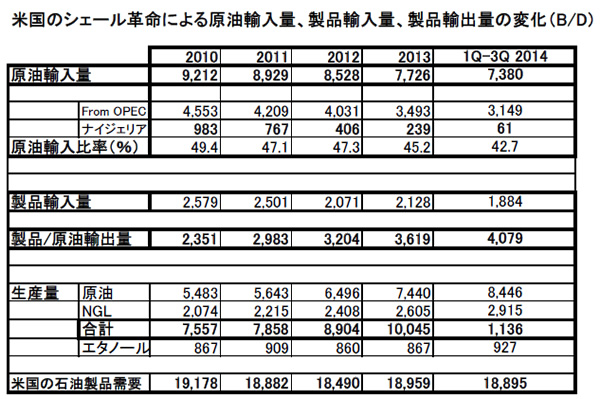

IEA(国際エネルギー機関)の需給表(表1)を見てみると、第2四半期の供給量は需要を大幅に日量130万バレル上回っている。このため、筆者は年後半の原油価格は低下すると見ていた。2015年もOPECが日量3000万バレルを生産すると過剰になる。米国の石油生産量(原油+NGL+バイオ燃料)が如何に急増したかは、表2を参照されたい。

出典:IEA

出典:IEAある意味で、現在の原油市場は需給を反映して低下しているので健全であるといえる。

これが需給ファンダメンタルで、2015年も、IEAの11月の月次報告では需要は約日量100万バレル増加すると見ている。しかし経済動向によってはその増加は達成できないのではないか。価格が下がれば、発展途上国では需要が増えるかもしれないが、先進国では需要の価格弾力性は低い。環境規制や代替燃料により、石油需要は浸食されている。

経済金融要因

以前は、株式市場が好況であれば、石油需要も増加するとの思惑から原油価格は上昇した。現在の過剰生産量は日量150万バレルと異例に高いので原油市場に資金は投入されていない。

投機資金は株式市場や債券市場に向かっている。11月末のWTIの買い越し残(Net Long)は、全体の建玉の17.5%と8月初旬の21%より減少している。ただし、今後は株で利益を出したファンドが、原油価格が安くなれば流入し、押し上げる可能性はある。金融要因で注意すべきは、外国為替市場におけるドルのポジションである。

ドルが他の通貨(特にユーロ)に対して値上がりすれば、原油価格は低下する。値下がりすれば、原油価格を押し上げる要因となる。マクロ経済との関係で言えば、世界経済は米国を除いては総じて停滞気味である。IMFは10月に世界経済の成長率予測を、7月の予測値より下方修正した。

世界経済は、2015年のGDPの予測値では3.8%増と2014年の3.3%増より成長率では上がってはいる。しかし、7月の予測より0.2%下げている。特にユーロ圏は、2014年0.8%増、2015年1.3%増と低成長を見込んでいる。特にEU経済をけん引するドイツの成長率が、1.4-1.5%と低調である。中国の成長率は、7%程度と据え置きだが不安要素もある。原油安は、金融市場を困惑させている。

原油安というと日本のように、原油輸入国には負担が減って朗報であるが、米国は今や大産油国なので、上流部門、下流部門での裾野が広く、エネルギー関連企業の不況を招き、これが金融市場に影響を与える。もちろん、米国でもガソリン安により個人消費は増加するが、金融市場、特に株式市場では不安材料となる。

通貨面では、ルーブル安でロシアが苦しみ、発展途上国も通貨安により、輸入額の増加で被害を受ける。原油安は、米国経済にとっては諸刃の剣であることを忘れるべきではない。

地政学的要因

現在、世界は紛争だらけである。原油価格に最も影響を及ぼすのは、やはり中東情勢である。IS(イスラム国)の脅威は、これからも続くであろう。掃討するには、米国の空爆では解決しない。地上軍が必要だが、米国が軍を送るかあるいはイランに協力を頼むしかない。

サウジ、カタール、UAE、クエートなどの湾岸諸国は、ISと同じスンニ派であるがISの報復を恐れている。米国もイランとは、同国の核濃縮疑惑があり、表面上で協力を要請はできないが裏工作で依頼する可能性はある。その場合は、イランの核濃縮を認めることになるであろう。

イラクの主要原油生産地域である南部は、住民がシーア派でISは侵攻できないので、原油生産に影響を与えないという推測から価格低下の歯止めとはならない。ただし、米国、英国、フランスなどの先進国内でテロが起きる可能性はある。イランの核濃縮問題も欧米との合意は難しいであろう。

またウクライナ問題で、ロシアに欧米は制裁を課しているが、EU諸国はロシアとの結びつきが強く、及び腰である。ロシアへの制裁は、イランとは異なるので不可能であろう。また制裁を強化すれば、ロシアは中国により接近するであろう。

中東和平の核心であるパレスチナとイスラエルの紛争も和解への道は程遠いのが現実である。イスラエルも米国との距離を置いて、ロシアに接近している。シリアでのアサド政権の打倒ももはや無理であろう。イラン、イラク、シリアというシーア派連合もこれからも健在と思われる。

リビアの国内紛争も含めた上記のような地政学的要因は、いつ何が起きるのかが不明なので予測は極めて難しい。中東ではないが、西アフリカのナイジェリアなどで、イスラム過激派集団のボコ・ハラムも、ISと協力する用意があるとされている。ナイジェリアでは、油田地帯にトラブルが起きるのは日常茶飯事であるが、国内での紛争が激化すれば、原油生産に影響が出る。

シェール革命の影響

地政学的な要因ではないが、70ドル/バレルかそれ以下の価格が2-3カ月続けば、米国内のシェールオイル生産業者の投資も減少し、オイルメジャーも苦境に陥るので、米国議会へのロビー活動を強化するであろう。

これを受けて、米国はサウジと裏面で話をつけ、原油価格を上昇させる対策をとるものと予想される。実際には、オイルメジャーと産油国は、利害が共通しているので仲が良い。石油消費国の団体であるIEAも、原油価格があまりにも安くなると、原油採掘、開発への投資が減少し、やがて価格は上昇すると警告している。

OPECの減産見送りの背景には、米国の生産コストの高いシェールオイルに対抗して、原油価格の反騰を狙う戦略である。シェールオイルの生産原価は、坑井によって異なるがバレル当たり50-60ドルと言われている。パイプで製油所に送れるイーグルフォード(テキサス州)積み出しのオイルはともかく、鉄道輸送に頼るバッケン(ノースダコタ州、東海岸)の生産量は減少するであろう。(東海岸までの貨車輸送費はバレル当たり17-20ドルと言われている。)

シェールオイルは、通常の油田とは異なり次々と坑井を掘削する必要があるので、投資意欲は原油価格の低迷によって削がれるであろう。因みに中東原油の生産原価は、古い井戸であれば、5ドル/バレル、新規の井戸であれば10ドル/バレルであろう。

最後まで価格で勝負をすれば、米国産のシェールオイルが中東原油に太刀打ちできないのは明白である。またカナダで増産の続くオイルサンドの生産コストは、シェールオイルより高く、約70ドル/バレルと言われているので、オイルサンドの生産も抑制されるであろう。

3・2015年の価格予想

シェールオイルの生産は、現在掘削中の坑井もあるので急には減らないので、来年の第1四半期末までは、原油価格は低迷するであろう。現状の価格は、やや過剰反応である。需要期の冬に入るので、投機資金も入り現状の価格よりは、やや持ち直すであろう。来年の第2四半期は、より少し持ち直すであろう。何らかの地政学的要因における戦争やテロが無いと仮定すると、ブレント価格の予測は、下記のようになると予想される。

2015年1-3月:60-70ドル/バレル

2015年4-6月:70-80ドル/バレル

2015年7-9月:80-85ドル/バレル

それ以後は80ドル/バレルで推移すると思われるが、ドル90/バレルになる可能性もあるであろう。

LNG価格への影響

原油価格の低迷は、LNG価格の低下をもたらす。日本のLNG(年間約8800万トンの輸入)のターム契約(長期契約)は、ほとんどが原油価格連動(フォーミュラと呼ばれる)の設定となっている。LNGは、百万BTUあたりの価格で取引される。

以下の式で決まる。

LNG価格(C&F) = JCC ×A + α(定数項)

(JCC =日本の輸入原油の平均価格(CIF)、A= 傾き(%)、α=大体$0.8-1.00)

LNG価格(ドル/MMBTU:英国熱量単位100万BTU)は、6倍するとドル/バレルになる。従って、A =17%であれば、原油価格にフルに連動。契約では、多くがA = 13-15%で14%台が多いと言われている。)

原油価格が、70ドル/バレルになり、A =14%とし、αを0.80ドルとすると、その時のLNG価格は、$10.60/MMBTUとなる。新聞では、米国からのシェールガスを使ったLNGは、ヘンリーハブという取引所での市場価格に連動する。その方が原油価格連動方式より安くなるとして、現行の原油価格連動方式を批判する報道が多い。しかし原油価格がここまで低下すると、この指摘は間違ってくる。

昨年のLNG輸入価格は、平均で約16ドル/MMBTUだったので、原油価格が下落すると、長期契約のLNG価格も安くなるであろう。

日本にとっては、原油安は朗報だが2015年の原油市場は、波乱含みの年になるであろう。

藤沢治(ふじさわおさむ)1943年東京生まれ。65年一橋大学経済学部卒業。シェル石油、米MIT(マサチューセッツ工科大学)経営大学院MBA取得を経てサウジ・ペトロリアム(サウジ・アラムコの日本法人子会社)副支社長を経て、独立しFEアソシエイツ設立。オイルアナリストとして評論活動を行う。著書に『オイル&マネー』(共著、エネルギーフォーラム社)、『これから日本経済は途方もなく凄いことになる』(共著、さくら舎)など。

(2014年12月29日掲載)

関連記事

-

アゴラ研究所の運営するネット放送「言論アリーナ」を公開しました。 今回のテーマは「エネルギー安全保障と石炭火力」です。 ホルムズ海峡で日本のタンカーが攻撃され、久しぶりにエネルギー安全保障が注目されています。原子力だけで

-

サウジアラビアのサルマン副皇太子が来日し、「日本サウジアラビア〝ビジョン2030〟ビジネスフォーラム」を開いた。これには閣僚のほか、大企業の役員が多数詰めかけ、産油国の富の力とともに、エネルギー問題への関心の強さを見せた。

-

福島第一原子力発電所の災害が起きて、日本は将来の原子力エネルギーの役割について再考を迫られている。ところがなぜか、その近くにある女川(おながわ)原発(宮城県)が深刻な事故を起こさなかったことついては、あまり目が向けられていない。2011年3月11日の地震と津波の際に女川で何が起こらなかったのかは、福島で何が起こったかより以上に、重要だ。

-

関西電力をめぐる事件の最大の謎は、問題の森山栄治元助役に関電の経営陣が頭が上がらなかったのはなぜかということだ。彼が高浜町役場を定年退職したのは1987年。それから30年たっても、金品を拒否できないというのは異常である。

-

はじめに ひところは世界の原発建設は日本がリードしていた。しかし、原発の事故後は雲行きがおかしい。米国、リトアニア、トルコで日本企業が手掛けていた原発が、いずれも中止や撤退になっているからだ。順調に進んでいると見られてい

-

現在経済産業省において「再生可能エネルギーの大量導入時代における政策課題に関する研究会」が設置され、再生可能エネルギー政策の大きな見直しの方向性が改めて議論されている。これまでも再三指摘してきたが、我が国においては201

-

NHK1月9日記事。慢性的な電力不足に悩まされるインドで、エネルギー分野の日本の先端技術をどう普及させるかについて話し合う会議が開かれた。

-

【ノート・GEPR編集部】2006年に発足したIPFM(International Panel on Fissile Materials:核物質をめぐる国際パネル)の提言の一部として、日本の使用済み核燃料の再処理政策について提言した論文の要約を紹介する。

動画

アクセスランキング

- 24時間

- 週間

- 月間